Introduktion till Spaniens ekosystem för smartphone och reparation

Spaniens smartphonemarknad handlar inte bara om glänsande nya enheter längre. Det handlar om livslängd, hållbarhet, och värde. I 2025, Spanien framstår som ett av Europas mest mogna smartphone-ekosystem, där försäljning av enheter, mobila reparationstjänster, och reservdelar som LCD- och OLED-skärmar är tätt anslutna. Se det som en levande organism – när försäljningen av nya telefoner saktar ner, reparationsmarknaden blåser nytt liv i gamla enheter.

Sammanfattning av 2025 Marknadsföra

Av 2025, Äpple, Samsung, och Xiaomi dominerar mer än 75% av Spaniens smartphonemarknad. Samtidigt, mobiltelefonreparationsindustrin har i tysthet vuxit till ett kraftpaket, stöds av EU:s hållbarhetspolitik, stigande enhetspriser, och konsumentmedvetenhet. Skärmreparationer – särskilt OLED – står för 60–70 % av alla reparationsförfrågningar, gör mobila LCD- och OLED-skärmar till den enskilt viktigaste komponenten på eftermarknaden.

Kapitel 1: Översikt över den spanska smartphonemarknaden (2025)

Marknadsstorlek och tillväxttrender

Spaniens smartphonemarknad har nått mättnad. De flesta konsumenter äger redan en smartphone, vilket innebär att tillväxten nu kommer från uppgraderingar snarare än förstagångsköpare. Ersättningscykler har sträckt sig från 24 månader till nästan 36–40 månader, direkt öka efterfrågan på reparationer.

Brand Landscape Evolution

Apples premiummarknadsledarskap

Apple har bemästrat Spaniens premiumsegment. Tack vare transportörsfinansiering, inbytesprogram, och djup varumärkeslojalitet, iPhones – speciellt iPhone 15 och 16 serier – finns överallt. Höga priser, dock, innebär att användarna är mycket mer benägna att reparera än att byta ut.

Samsungs balanserade hög-medelstrategi

Samsung spelar vackert på båda sidor. Galaxy S-serien kämpar mot Apple i toppen, medan Galaxy A-serien dominerar mellanklasshyllorna. Denna breda täckning leder till en enorm reparationsefterfrågan över prissegment.

Xiaomis expansion för valuta för pengarna

Xiaomi fyllde luckan efter Huawei. Redmi- och POCO-enheter styr budget- och mellanklassmarknaden. Dessa telefoner är reparationstunga, speciellt skärm- och batteribyten, på grund av hög användning och tunnare marginaler på nya enheter.

Nedgång av äldre varumärken

Huaweis fall från nåd i Spanien är dramatiskt. Utan Googles tjänster, dess marknadsandel minskade snabbt, lämnar efter sig ett spår av äldre enheter som fortfarande kräver reparationsstöd.

Kapitel 2: Konsumentbeteende och tekniktrender

Växla mot medelstora smartphones

Spanska konsumenter är pragmatiska. Varför spendera 1 200 € när en telefon på 350 € gör jobbet? Detta tänkesätt driver mellanförsäljning och, senare, mellanklassreparationer.

Hållbarhet och etisk konsumtion

Över 77% av spanska konsumenter föredrar att reparera enheter för att minska e-avfall. Att reparera en telefon är inte längre "billigt" – det är ansvarsfullt.

5G, 5G-A, och AI-integration

5G är mainstream, och Spanien testar redan 5G-A. AI-driven fotografering, röstassistenter, och diagnostik pressar hårdvaran hårdare, ökade långsiktiga reparationsbehov.

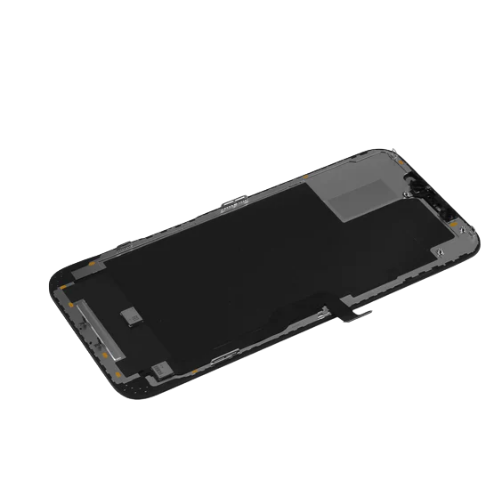

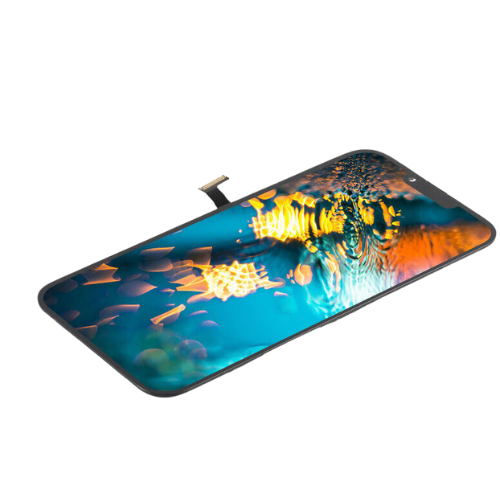

Displaytekniktrender (OLED vs LCD)

LCD-skärmen bleknar snabbt. OLED- och AMOLED-skärmar är nu standard, även i mellanklasstelefoner. Denna förändring ökar reparationskomplexiteten och kostnaderna.

Kapitel 3: Spanien Mobiltelefon Reparation Marknadsanalys

Marknadsstorlek och tillväxttakt

Spanien värdar över 4,000 registrerade reparationsföretag, växer runt 3.6% årligen. Det är en av Europas mest stabila reparationsmarknader.

Reparationsindustrins struktur

Marknaden domineras av små, oberoende verkstäder – snabbt, flexibel, och priskonkurrenskraftig.

Oberoende reparationsverkstäder kontra officiella servicecenter

Officiella centra erbjuder sinnesfrid men tar ut premiumpriser. Oberoende butiker vinner på snabbhet och prisvärdhet.

Kapitel 4: Nyckelreparationstjänster och efterfrågeuppdelning

Dominans för skärmreparation och utbyte

Skärmreparationer står för 60–70 % av alla reparationer. OLED-skärmar, samtidigt som den är vacker, är ömtåliga och dyra.

Batteribytestrend

Efter två år, batterihälsan sjunker. Batteribyte är den näst vanligaste tjänsten.

Andra vanliga reparationer

Laddningsportar, kameror, sensorer, och mjukvaruproblemen ökar stadigt, speciellt med AI-drivna system.

Kapitel 5: Mobiltelefon LCD & OLED-skärmmarknad

Övergång från LCD till OLED

OLED-skärmar är tunnare, ljusare, och ömtåligare. Reparationer kräver högre skicklighet och bättre verktyg.

Kostnadsstruktur för skärmbyte

Officiella OLED-ersättningar kan kosta €250–400 €. Oberoende butiker erbjuder alternativ för €120–200 €.

Eftermarknad kontra originalskärmar

Högkvalitativa eftermarknadsskärmar är ryggraden i reparationsindustrin, erbjuder balans mellan kostnad och kvalitet.

Kapitel 6: Försörjningskedja och distribution av delar

Kinas roll i den globala försörjningskedjan

Kina är fortfarande världens fabrik för mobiltelefonskärmar. De flesta eftermarknads OLED- och LCD-skärmar har sitt ursprung där.

Prissättning, Marginaler, och kvalitetskontroll

Reparationsverkstäder har i genomsnitt 25–35 % marginaler på skärmreparationer. Leverantörspålitlighet är allt.

Logistik och importöverväganden

Snabb leverans, efterlevnad av tullen, och jämn kvalitet avgör konkurrenskraften.

Kapitel 7: Politik, förordning, och rätt att reparera

EU:s lag om rätt till reparation

Från 2026, tillverkare måste tillhandahålla delar och manualer i 7–10 år. Det här är en game changer.

Inverkan på reparationsföretag

Lägre barriärer, bättre tillgång till delar, och ökat konsumentförtroende.

Långsiktiga reglerande effekter

Reparation blir mainstream, professionell, och standardiserad.

Kapitel 8: Konkurrenskraftigt landskap

Officiella varumärkesreparationsnätverk

Hög kvalitet, hög kostnad, begränsad flexibilitet.

Oberoende reparationsleverantörer (IRPs)

Snabb, överkomligt, och lokalt – dessa butiker dominerar volymen.

Reparera programvara och verktygsleverantörer

Verktyg som diagnostikmjukvara och reparationsguider blir viktiga.

Kapitel 9: Framtida trender och marknadsmöjligheter

AI-driven reparationsprogramvara

Smart diagnostik minskar tid och fel.

Renoverad telefonmarknadstillväxt

Renoverade telefoner blomstrar, med stöd av reparationsexpertis.

Nya affärsmodeller

Försäkringspartnerskap, abonnemangsreparationer, och tjänsterna på plats ökar.

Slutsats

Spaniens 2025 smartphonemarknaden är mogen, konkurrenskraftig, och djupt sammanflätad med dess reparationsekosystem. Allt eftersom OLED-skärmar dominerar och enheterna blir dyrare, reparation – särskilt byte av skärm – blir ryggraden i branschen. Uppbackad av EU:s politik och hållbarhetsmedvetenhet, Spaniens marknad för mobilreparationer och LCD/OLED-skärmar står i gränsen till lång sikt, skalbar tillväxt.

Vanliga frågor

1. Varför är skärmreparation så populär i Spanien?

Eftersom OLED-skärmar är ömtåliga och dyra, gör reparation mer ekonomisk än utbyte.

2. Är eftermarknadsskärmar pålitliga?

Högkvalitativa eftermarknadsskärmar erbjuder utmärkt prestanda till lägre kostnad.

3. Hur påverkar EU:s policy telefonreparation?

Lagen om rätt till reparation sänker kostnaderna och ökar tillgången till delar.

4. Vilka märken dominerar Spaniens reparationsmarknad?

Äpple, Samsung, och Xiaomi genererar det högsta reparationsbehovet.

5. Är reparationsmarknaden fortfarande växande?

Ja, med stadig tillväxt driven av hållbarhet och höga telefonpriser.